Los mercados siguen dando síntomas de debilidad y las noticias internacionales tampoco ayudan a que se pueda producir un cambio de tendencia, más bien parece que si no hay interferencias geopolíticas y si nos ceñimos solo a lo que es lo agronómico, el suelo puede estar aún por llegar, según informa la Lonja de León.

La cosecha mundial de cereales está con previsión de producciones récord, al contrario de lo que ocurriría en España donde la cosecha será desastrosa, pero con precios atractivamente bajos en puerto, tendremos que competir con las importaciones.

En la sesión de la lonja de León se ha fijado una bajada de 4 euros/Tm y de 3 euros en trigo, cebada y centeno, solo aguanta el precio la avena, puesto que se ha dedicado mucha para forraje y, por tanto, la cosecha será escasa en un cereal cuya importación es complicada.

Lonja de León 31-05-2023

| CEREALES | COTIZACIONANTERIOR | COTIZACIONACTUAL | DIF. |

| €/t | €/t | ||

| Trigo Pienso | 263,00 | 260,00 | ▼ |

| Cebada ** | 246,00 | 243,00 | ▼ |

| Triticale | 248,00 | 245,00 | ▼ |

| Centeno | 245,00 | 242,00 | ▼ |

| Avena | 255,00 | 255,00 | = |

| Maíz * | 249,00 | 245,00 | ▼ |

Precios Orientativos euros/Tm en almacén (Condiciones de Calidad O.C.M. Cereales-F.E.G.A. Campaña 2016/2017)

Informe Asegrain de mayo

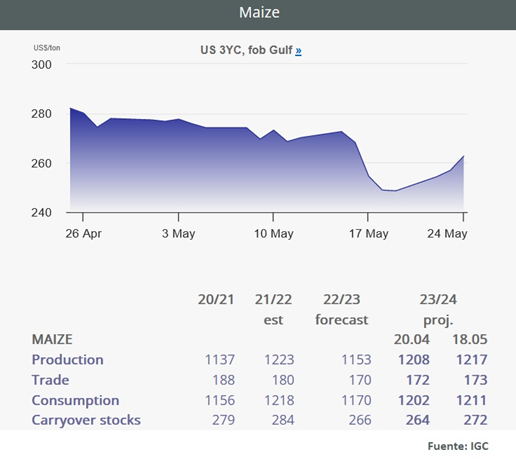

La consultora de cereales leonesa Asegrain informa de la evolución de la producción y las cotizaciones mundiales del maíz en su informe de mayo.

A pesar de un repunte en las exportaciones de Estados Unidos (EE.UU.), se pronostica que Brasil será el mayor exportador de maíz por segundo año consecutivo y también se prevé que las exportaciones de Ucrania disminuyan en base a las perspectivas de menor producción.

Estados Unidos y Brasil se disputarán en los próximos meses la posibilidad de ampliar su presencia en el mercado de China que, tras el inicio de la guerra en Ucrania (habitualmente su mayor proveedor) , tuvo que salir a buscar orígenes alternativos por la menor oferta de grano del Mar Negro. Justamente por esta razón, a finales de 2022 el gobierno de Xi Jinping removió todas las barreras que restringían la entrada de maíz brasileño en China, apuntan desde Asegrain.

Previsiones mundiales:

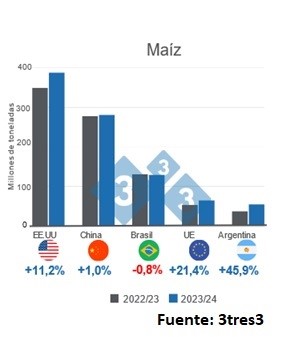

El Departamento de Estado de Agricultura de Estados Unidos (USDA) pronosticó en su informe de mediados de mayo una producción mundial de maíz récord para la campaña 2023/24 (1.219,63 MTm), con los mayores aumentos para EE.UU. (387,75 MTm), Argentina (54 MTm), la UE (64,30 MTm), China (280 MTm) y Serbia. Estos aumentos son parcialmente compensados por unas cosechas más pequeñas proyectadas para Ucrania (22 MTm) y Brasil (129 MTm). Esa cifra significa un incremento en la producción mundial de un 6% en comparación a la campaña 2022/23 (1.150,2 MTm).

El USDA espera que el uso mundial de maíz aumente alrededor del 4% (hasta 1.204,14 MTm). Con precios más bajos, se pronostica que las importaciones mundiales de maíz crecerán un poco más del 5% (184,50 MTm), impulsados por los aumentos en varios países, incluidos China (23 MTm), Egipto (8,50 MTm), Vietnam, Argelia, México (18 MTm) y Colombia. Las reducciones en el consumo de maíz en la UE (20 MTm) y Turquía se compensan en parte.

Las exportaciones mundiales de maíz aumentarían un 11,3%, pasando de 175,4 MTm en la campaña 2022/23 a 195,3 MTm en este nuevo ciclo. La oferta exportable sudamericana presentaría aumentos significativos, pues subiría un 3,8% Brasil con 55 MTm, mientras que en Argentina las exportaciones aumentarían un 62,%, alcanzando 40,5 MTm. Estados Unidos sería el segundo mayor exportador alcanzando 53,3 MTm, lo que significaría un aumento del 18,3% respecto a la campaña anterior. China demandaría importaciones de maíz por 23 MTm, con un aumento del 27,8% respecto a la campaña anterior (18 MTm), mientras que la UE reduciría sus importaciones un 18,4%, hasta los 20 MTm.

Según el USDA, los stocks finales aumentarían un 5,2% a nivel mundial, ubicándose en 312,9 MTm. De hecho, para Estados Unidos las existencias crecerían un 56,8%, mientras que para Brasil, la Unión Europea y China estas decrecerían 16,3%; 2,7% y 0,5%, respectivamente. También habría disminuciones en las existencias finales de Brasil (6,67 MTm) y China (204,30 MTm).

Previsión para la Unión Europea (UE):

Stratégie Grains redujo su previsión de producción de maíz 2023/24 para la UE a 62,1 MTm, frente a los 62,7 millones de marzo, aunque esta cifra se situaría un 19% por encima del nivel del año pasado, incluso más afectado por la sequía en una mayor superficie europea. Además del empeoramiento de las condiciones en España, las perspectivas para el maíz se han visto mermadas por las fuertes lluvias que han retrasado la siembra en el este de Europa.

Stratégie Grains señala que, además de la disminución de las perspectivas de cosecha, el suministro de cebada se verá frenado la próxima temporada por unas existencias inferiores a las previstas tras las fuertes exportaciones francesas a China.

El mercado del maíz en la UE volverá a depender de cuantiosas importaciones para equilibrar la oferta, por contra, se enfrenta a otro gran excedente de trigo. «Por lo tanto, existe una dicotomía en términos de perspectivas de mercado en Europa para 2023/24, con una situación muy pesada que se avecina para el trigo, pero cerca del equilibrio para la cebada y el maíz», añadieron los analistas franceses.

En 2023, la superficie cultivada con maíz en Francia debería caer considerablemente en comparación con 2022, tanto para grano (-7,6 %) como para semilla (-7,4 %) y forraje (-4,2 %). Las áreas de maíz grano (incluidas las semillas), se estima en 1,3 millones de hectáreas (Mha), que es la superficie más baja registrada en más de treinta años.

Previsión para China:

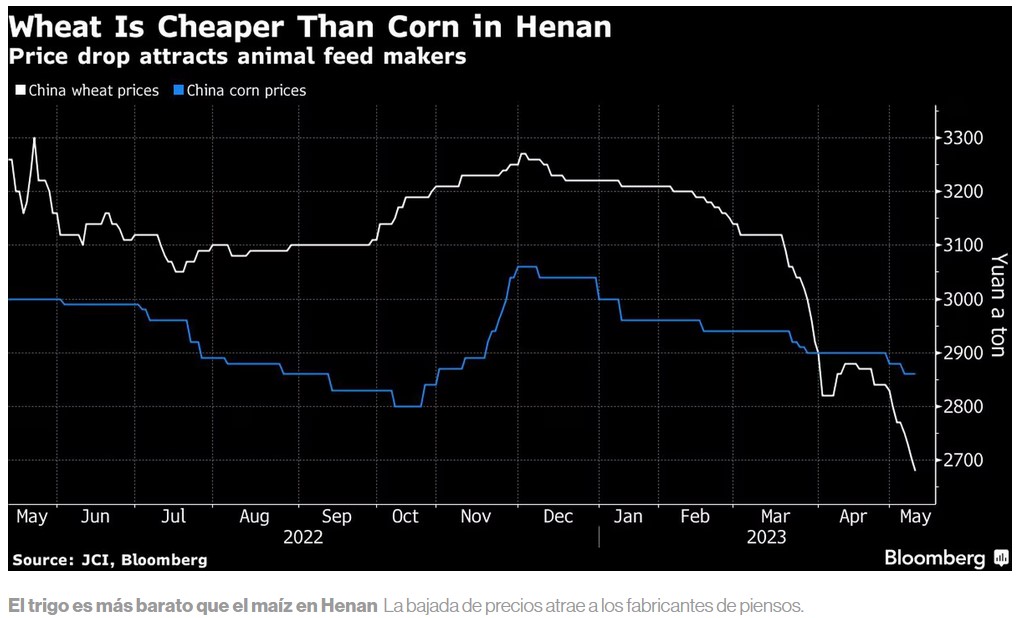

China está reduciendo los pedidos de maíz proveniente de Estados Unidos, lo que representa un importante golpe para el principal exportador de maíz del mundo. Según datos del USDA, los importadores chinos han cancelado los pedidos de 832.000 toneladas de maíz estadounidense en las últimas semanas. Esto se debe en gran parte a la baja demanda interna del cereal en la alimentación del ganado y, por otra, a la sustitución del maíz por el trigo por parte de algunos productores locales de pienso para cerdos.

Los precios del trigo son alrededor de 180 yuanes/Tm (26 dólares) más baratos que el maíz en Henan, y pueden caer aún más a medida que la excelente cosecha prevista llegue al mercado. El trigo tiene un mayor contenido de proteínas que el maíz y también se puede utilizar para reemplazar parte de la harina de soja utilizada en los piensos.

Los agricultores del noreste, la principal región productora de maíz y soja, están más inclinados a cultivar maíz este año debido a mayores ganancias y una gestión más fácil, aseguran desde CITIC Futures, a pesar de la presión del gobierno para cultivar más soja.

Los criadores de cerdos en dificultades están haciendo todo lo posible para reducir los costos de alimentación, por lo que reemplazar el maíz por trigo es una opción natural, según dicen comerciantes y analistas. La economía también está tardando más de lo esperado en recuperarse de Covid-19, lo que está afectando la demanda de alimentos en restaurantes y el consumo de maíz para almidón.

Otra razón para la cancelación de pedidos desde Estados Unidos es la posibilidad de comprar maíz a un mejor precio desde Brasil. Los suministros desde el país sudamericano salen a unos 30 dólares/Tm más baratos que los estadounidenses, lo que convierte al maíz de Estados Unidos en menos competitivo.

Asimismo, en su interés por diversificar proveedores de maíz, los importadores chinos también se dirigen a Sudáfrica. El maíz que comprará China también provendrá de 43 granjas sudafricanas que disponen de más de 70.000 hectáreas de tierras cultivables, para suministros a largo plazo.

Las importaciones de maíz del país alcanzaron un récord de más de 28 MTm en 2021, antes de caer alrededor de 21 MTm el año pasado, según la aduana. Los envíos entrantes fueron de 7,5 MTm en los primeros tres meses, un 6% más que el año anterior, con la mayoría de los cargamentos provenientes de EE.UU., Brasil y Ucrania. Las cancelaciones se producen cuando China espera una excelente cosecha de maíz.

Este cambio en los patrones de importación de maíz de China puede tener importantes implicaciones en el mercado global del cereal, especialmente para los estadounidenses, que ya se habían visto afectados por la guerra comercial contra China.

Previsión para Estados Unidos:

La perspectiva del Departamento de Estado de Agricultura de Estados Unidos (USDA) en mayo para el maíz en la campaña 2023/24 es de una mayor producción, alcanzando los 387,75 millones de toneladas (MTm). El aumento en la producción supone un incremento de más del 10% desde el año pasado a causa de una mayor área sembrada y unos rendimientos mas altos (81,5 bushels por acre).

El consumo total de maíz 2023/24 aumentará alrededor de un 5% (314,59 MTm) en relación con el año anterior respecto al uso de alimentos, semillas y otros usos industriales, mientras que el consumo de maíz utilizado para etanol aumentará un 1%.

El USDA pronostica que las exportaciones de maíz de EE.UU. para 2023/24 aumentarán hasta los 53,34 MTm, ya que los precios más bajos respaldan un fuerte aumento en el comercio mundial tras la disminución observada durante la campaña 2.022/23.

Con la producción aumentando más que el uso, las existencias finales estimadas por el USDA para la campaña 2.023/24 alcanzarían los 56,43 MTm. De concretarse, sería el nivel más alto en términos absolutos desde la campaña 2.016/17.

El tiempo húmedo visto durante buena parte de las últimas dos semanas mejoró el balance hídrico de los suelos en las principales zonas agrícola estadounidenses y no afectó el ritmo acelerado de la siembra. Al respecto, el 22 de mayo el USDA relevó su progreso sobre el 81% del área prevista, frente al 65% de la semana anterior. El año pasado a estas alturas estaba al 69% y el promedio de las últimas cuatro campañas es del 75%. En Iowa y en Illinois, los dos principales Estados productores de maíz, la siembra avanzó sobre el 95 y el 91%, respectivamente, sobre las áreas previstas, también por encima del 82 y el 75%, respectivamente, de hace un año.

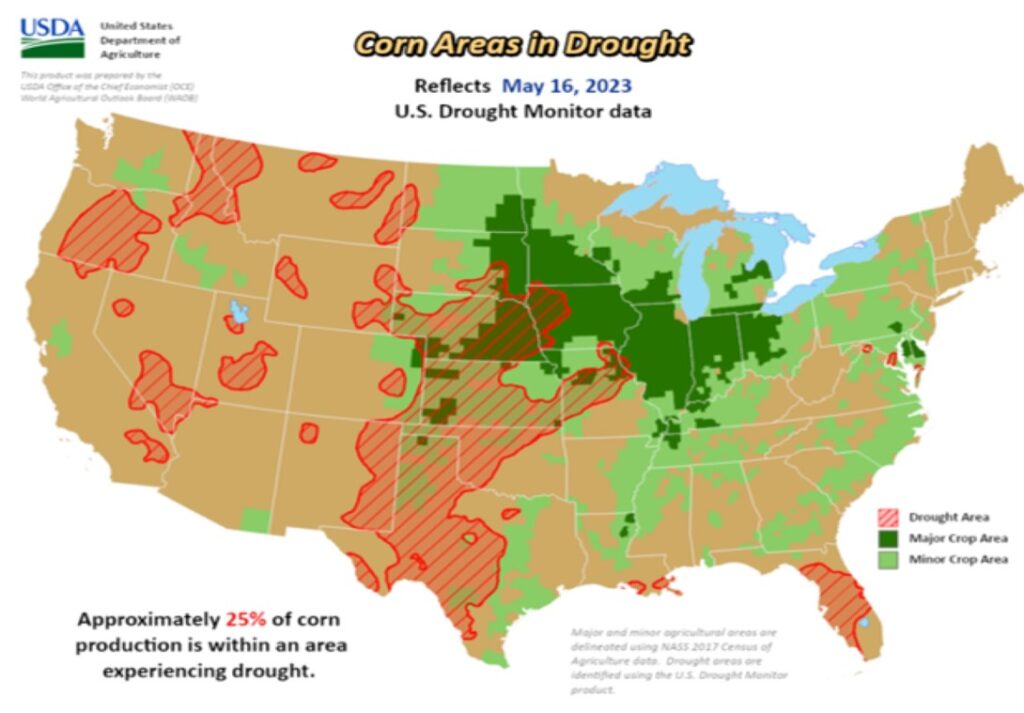

En cuanto a la acción benéfica de las lluvias, el nuevo mapa de monitoreo de la sequía le permitió al USDA reducir del 29 al 25% la proporción de suelos destinados al maíz que atraviesan algún grado de escasez de agua.

Las perspectivas favorables para la segunda cosecha de maíz brasileño resultan y las cuestiones climáticas en el país, son las principales preocupaciones que se ciernen sobre el horizonte de los exportadores estadounidenses. Estos, desde antes de iniciar la cosecha propia en septiembre -que se prevé de récord-, verán como la oferta brasileña inundará los puertos con un volumen inédito de maíz entre julio y agosto (la safrinha aportará entre 96 y 100 MTm) .

La puna entre Brasil y EE.UU. será dura por las exportaciones a China. La confirmación de una nueva cancelación de una compra china en Estados Unidos por 272.000 toneladas esta semana, no fue una noticia que pasara desapercibida para el mercado. Igualmente, fue negativo el informe semanal sobre las exportaciones estadounidenses, aunque estaba dentro de los cálculos de los operadores. El USDA reveló cancelaciones de ventas de maíz 2022/23 por 339.000 toneladas, 82.300 toneladas más que las previstas en el informe anterior. En cuanto al ciclo 2023/2024, el USDA reveló ventas por 74.000 toneladas, por debajo de las 83.100 toneladas publicadas la semana anterior.

Previsión para Brasil:

En su informe de previsiones de mayo, Conab pronostica que los agricultores brasileños cosecharán la cifra récord de 125,5 MTm de maíz, un 11% más que el año pasado.

Conab también pronostica que el maíz de segunda cosecha (safrinha) de Brasil, que los agricultores empezarán a cosechar en breve de los campos, totalizará 96,1 MTm, tras elevar su propia previsión del mes pasado, que era de 95,3 MTm. De confirmarse la previsión, la producción de maíz safrinha de Brasil aumentará un 12% respecto a la campaña anterior, a pesar de que algunos agricultores se vieron obligados a sembrarlo fuera de la ventana climática ideal. Dada la enorme oferta de grano de Brasil este año, Conab prevé unas exportaciones de 48 Mts de maíz.

En cuanto a la meteorología, algunas de las áreas de maíz safrinha han estado secas durante casi un mes y se pronostican pocas lluvias. Las temperaturas subirán y el Servicio Meteorológico Nacional de Brasil (Inmet) advierte que la humedad relativa puede caer hasta un 20%.

Por áreas:

- Mato Grosso – La semana pasada comenzó la cosecha temprana de maíz safrinha. El maíz temprano tuvo un clima favorable durante la mayor parte de su desarrollo, por lo que los rendimientos deberían ser buenos, no obstante, el clima seco de las últimas semanas podría recortar los rendimientos del maíz safrinha sembrado más tarde.

- Paraná – El 33% del maíz safrinha en Paraná está en desarrollo vegetativo, el 36% polinizando, un 30% se encuentra llenando de grano y un 1% maduro, según el Departamento de Economía Rural (Deral). En el norte de Paraná, el maíz safrinha comienza a presentar estrés hídrico y el maíz tardío sería el más afectado si continúa el clima seco. Por otro lado, los agricultores de Paraná han expresado su preocupación por la caída de los precios del maíz, que ahora están por debajo del costo de producción y, si pierden dinero con su maíz safrinha, podrían optar por plantar en 2023/24 más sorgo y menos maíz safrinha en 2023/24, más barato de cultivar.

- Goiás – Según el presidente de la Unión Rural del municipio de Río Verde, los rendimientos de maíz deben estar en el rango normal. El clima ha sido seco desde principios de mayo y se necesitarán lluvias adicionales para que el maíz alcance su máximo potencial de rendimiento.

Previsión para Argentina:

Con un 32% de avance en la cosecha de maíz tardío, aún falta mucho tiempo para saber el volumen final de la temporada.

Hay un dato interesante al respecto en el centro de Buenos Aires y es que los productores están adelantando la cosecha del maíz tardío de 3 a 4 meses. Explican que la planta se consumió por el calor y el grano quedó muy pequeño, por lo que ya se ha secado y, ante la necesidad y los compromisos, los productores han terminado por decidir anticipar la cosecha. Los rendimientos confirman los daños por la sequía, estimándose entre 4.000 y 5.000 kg/ha.

Por lo pronto, no se han realizado cambios sobre las cifras de abril por lo que se sigue estimando una cosecha de maíz de 32 MTm, un 40% menos de lo que se esperaba producir a principios de la campaña.

En su informe semanal sobre cultivos, el jueves la Bolsa de Comercio de Buenos Aires (BCBA) indicó que avanza la cosecha de maíz sobre el centro y sur del área agrícola nacional, «dando por finalizadas las labores de los planteos tempranos en los Núcleos Norte y Sur, con rendimientos promedio de 30,3 y de 50,9 quintales por hectárea, respectivamente».